近日,信达证券发布研报《“家有爱宠”,把握宠物食品消费快速增长的浪潮》。信达证券认为,目前宠物行业迎来了宠物食品板块的黄金窗口期:

在人口结构变化的大背景下,宠物食品的消费迎来升级,主粮的市场份额进一步降低,而宠物零食和保健品的规模增速和市场份额将不断提高。随着宠物主把宠物视作“家人”,他们愿意花费更高的价格购买品质更好的宠物食品,由此带动高档宠物食品的发展,未来潜力巨大。

以下为研报内容梳理:

宠物食品板块迎来发展黄金期

发展背景

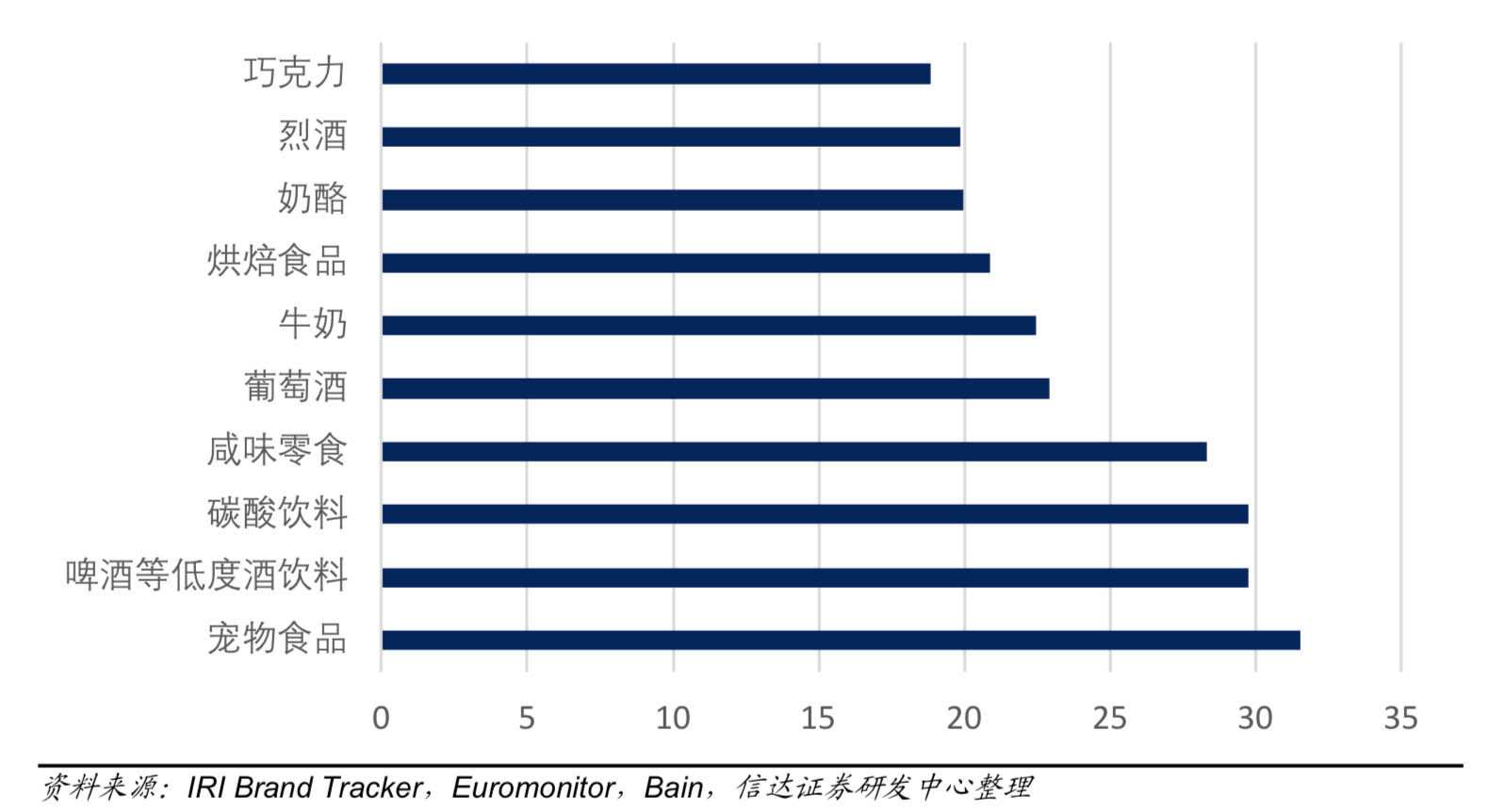

宠物食品起源于十九世纪,但直到二十世纪中叶才在美国和欧洲得以规模化发展:1957年,美国厂家将食品中的膨化工艺应用在宠物食品上,世界第一袋膨化狗粮问世,从此,经过膨化工艺制造出的宠物食品以其营养全面均衡、饲喂方便、节约时间等绝对优势占据了宠物食品的主要地位。发展至今,在美国宠物食品以315 亿美元(折合约2111 亿人民币)的市场规模,问鼎最大的快消品子板块,

图14 2017 年美国前十大包装食品子板块销售规模(百万美元)

销售规模(百万美元)

但在我国,“养宠”这一概念是直到改革开放才复苏的。上世纪九十年代开始,随着改革开放的深化,国民生活水平逐步提高,对精神生活有了更高层次的追求,宠物概念在中国悄然兴起,使宠物食品及相关行业初具雏形,但更多被冠以“饲料”之名,宠物饮食仍以日常餐饮剩饭为主。1992 年,中国成立小动物保护协会,宠物作为伴侣的理念得以宣传。随后,国外宠物食品企业瞄准了这一块有待开发的处女地,国际品牌企业陆续在中国建厂、铺渠道,并将部分加工产业链转移至国内,完成了初步的消费者教育,就此引发了国内全新的宠物食品概念。

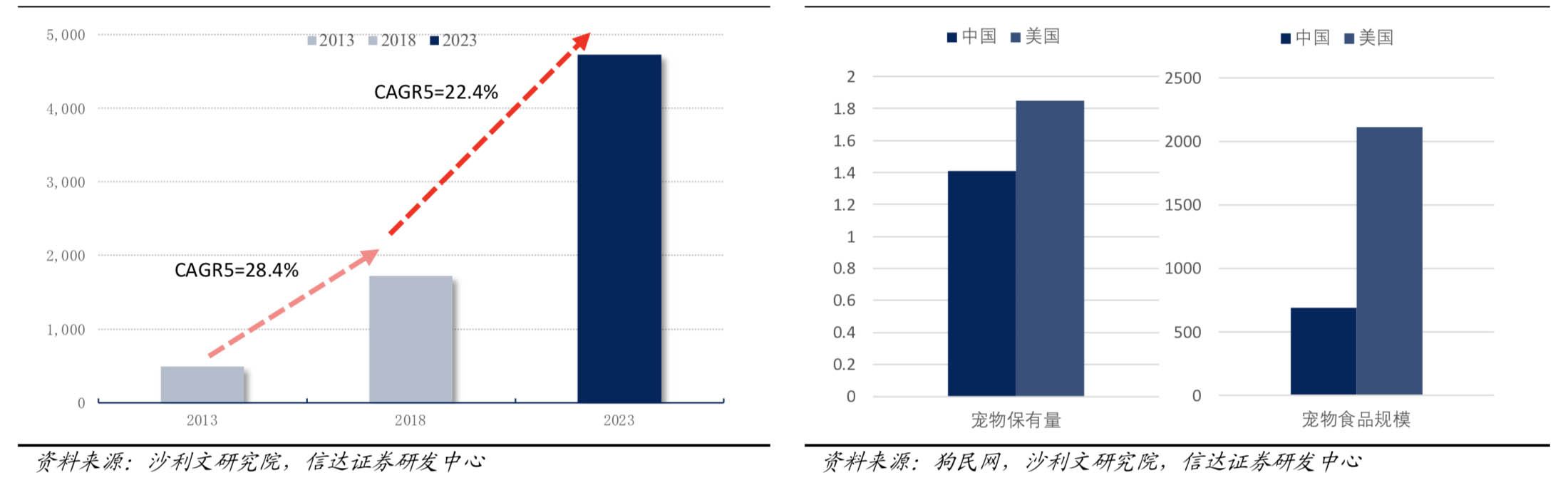

2010 年后,宠物食品板块步入快速发展阶段。根据沙利文咨询,2013-18 年我国宠物市场的整体规模由494 亿元上升至1722 亿元,5 年平均复合增速(CAGR5)高达28.4%;其预期到2023 年,该规模将以年均22.4%的增速保持增长,呈现出了极其强劲的增长势头。作为宠物行业的主要细分市场,宠物食品的市场空间巨大。

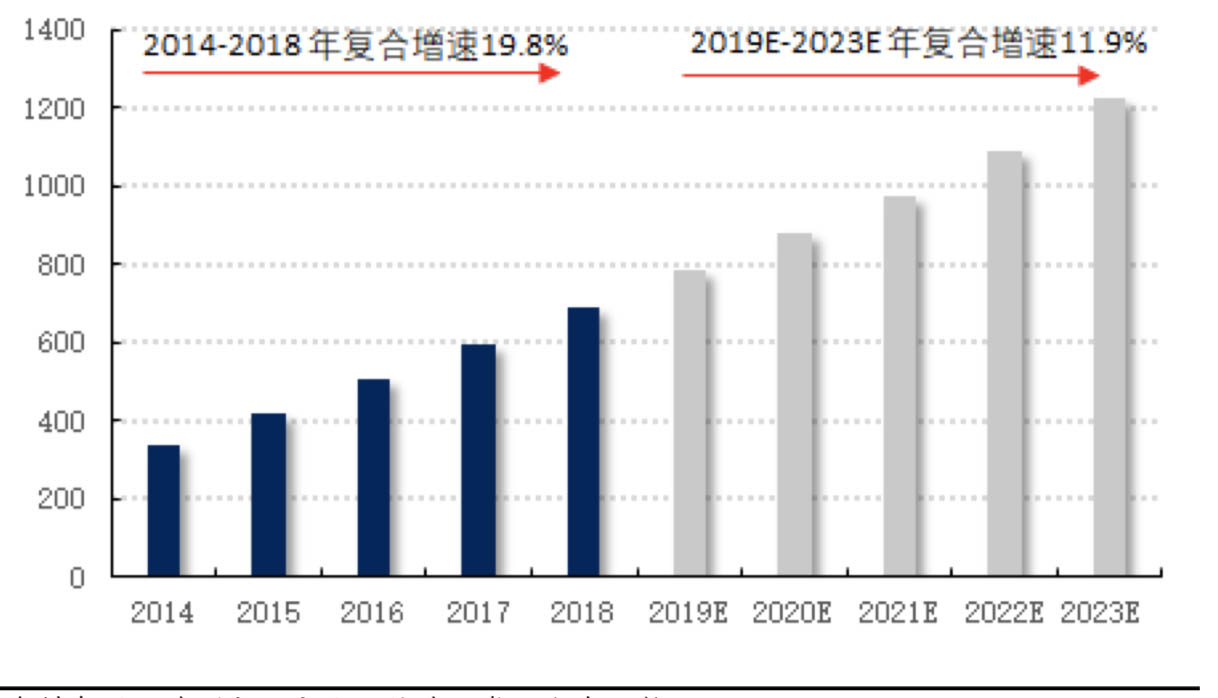

沙利文咨询统计的我国宠物猫、狗的保有数量,截止2018 年已分别达7,400 和6,700 万只,合计规模1.41 亿只,已接近美国约1.85 亿只的规模。但我国宠物食品的消费规模仅为689.7 亿元,尚不到美国的1/3。因此,我国宠物食品板块将迎来快速增长期,驱动因素为养宠渗透率和消费水平的双双提升。到2023 年,沙利文预测我过宠物食品板块规模将超过1200 亿元。

图15 2013-23E 我国宠物市场整体规模(亿元) 图16 2017 年中美宠物保有量和宠物食品规模对比(亿只,亿元)

图17 2014-2023E 宠物板块规模及增速(亿元,%)

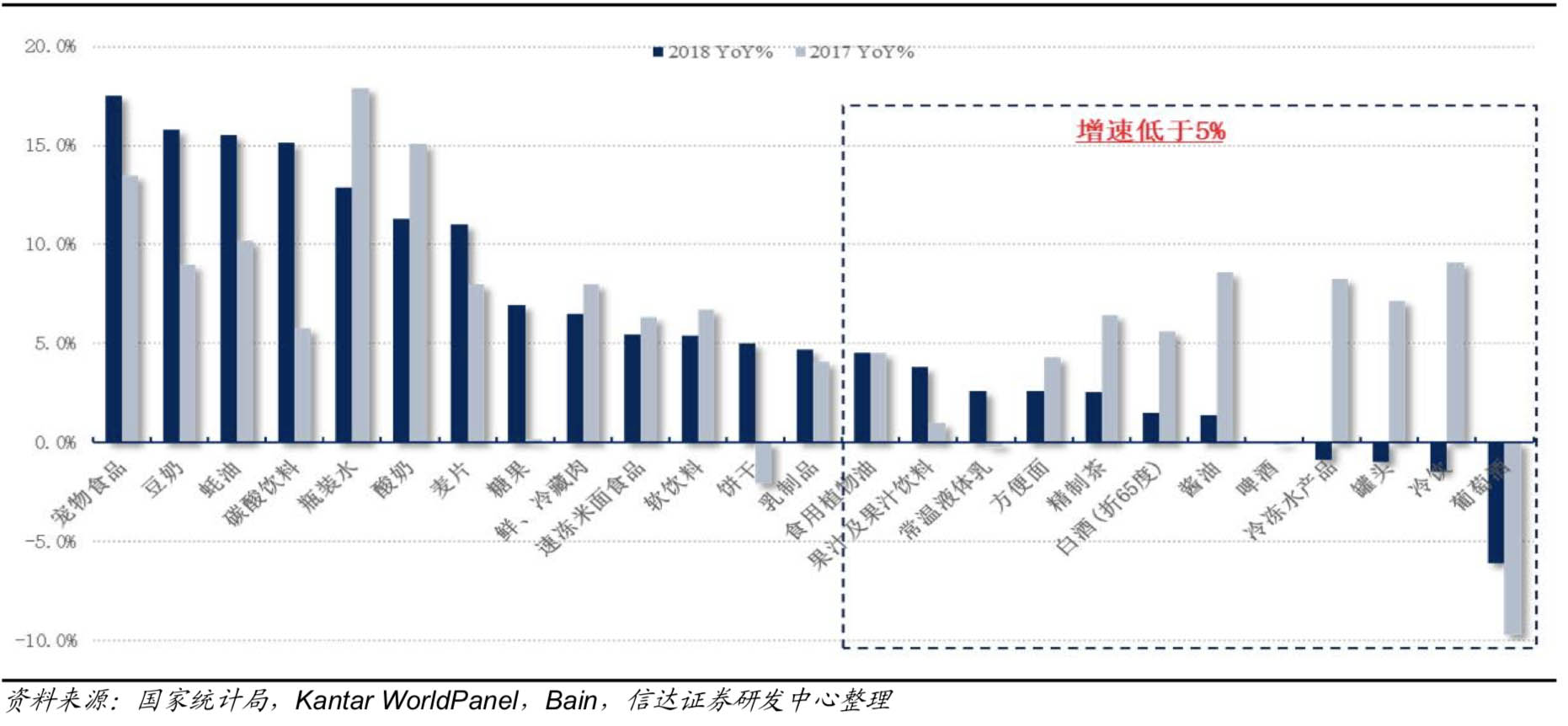

由下表可见,在我们统计的食品饮料板块子品类销量增速变化表中,2017-18 年,宠物食品远超行业平均水平,成为消费品投资领域的新兴势力。

图18 中国食品饮料板块25 个子品类的销量增速变化(%)

产业链结构

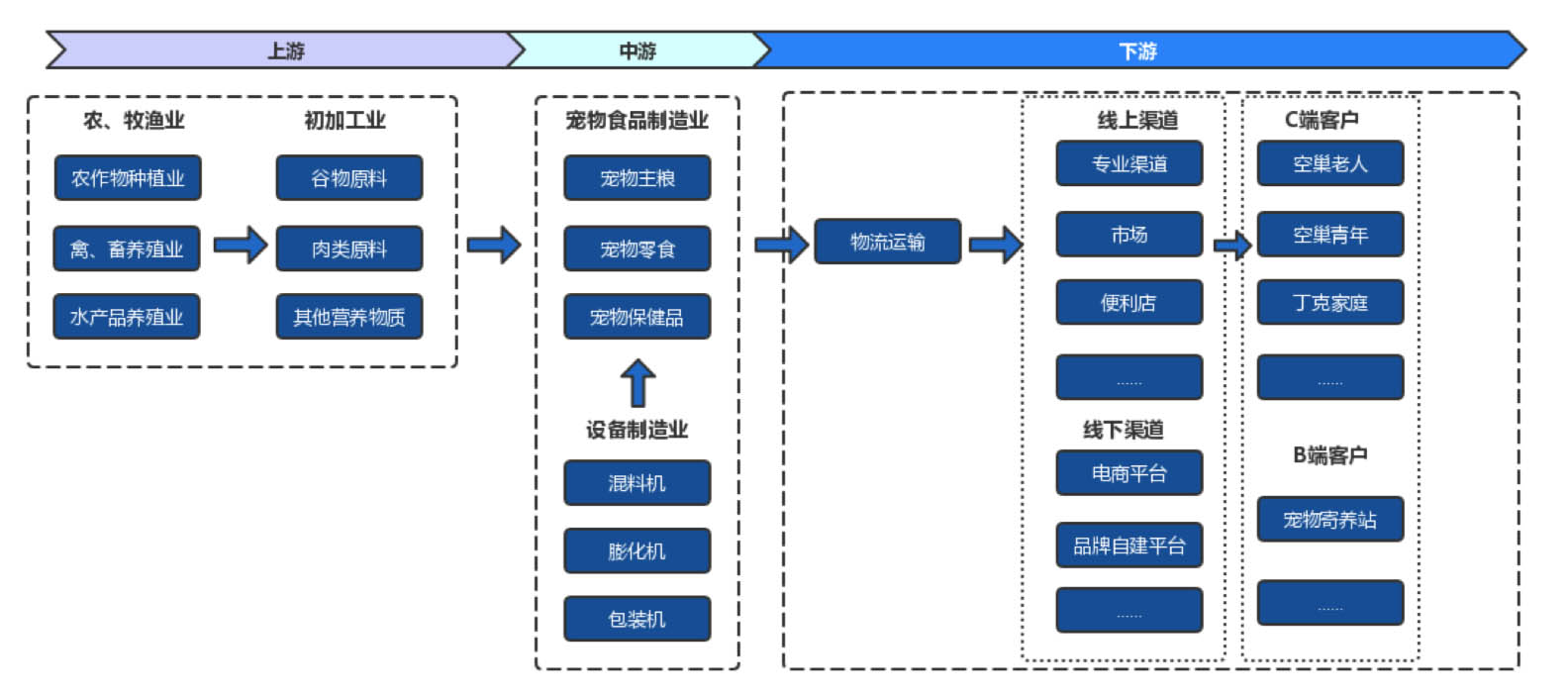

宠物食品产业链的上游是肉类等农副产品的养殖和屠宰,成本端极具周期性;下游则通过各类销售渠道面向终端消费者,并无明显季节性。

图19 公司所处产业链概况

尽管处于产业链中下游,但我国宠物食品行业发展时间较短,行业规模较小,集中度不高,缺乏对上游原材料供应商的议价能力;同时,产业的外贸依存度较高,产品主要以代工贴牌方式将产品销售给海外品牌企业,并不直接触及终端消费者。由于双方经营实力悬殊,我国宠物食品出口商议价能力较弱。

随着我国宠物食品行业近几年的快速发展,不少内资宠物食品企业也在积极转型,创立自有品牌,如中宠旗下的“Wanpy 顽皮”、佩蒂旗下的“Peidi”、“MeatyWay”、乖宝集团的“麦富迪”等,销售模式包括直销和经销。其下游渠道则包括专业渠道、商超渠道、电商渠道等。

1) 专业渠道:宠物店及宠物医院等,通过各地经销商采购,再向专业渠道客户销售。由于专业渠道附加服务属性,可以增强产品的体验性,有助于提升品牌粘性。但我国线下专业渠道体系的建设才刚起步,传统经销商的运营思维则较为陈旧被动,因此企业需要重新梳理和建设渠道,实现难度较大。

2) 商超渠道:大润发、欧尚、华润万家等,采购相关产品后直接销售给消费者。由于商超渠道主要由国际品牌所垄断,且需要支付高额的进场费用,因此不是内资品牌的主要销售渠道。

3) 电商渠道:天猫、京东、亚马逊、波奇网等电商平台或垂直电商,通过网络销售给消费者。我国的养宠人群趋于年轻化,且电商渠道有即时性、便利性的特征,因此吸引了很多消费者。

发展机遇

结合海外宠物食品板块的发展路径以及行业专家的见解,我们认为宠物食品板块正迎来黄金窗口期,体现在以下几大方面:

人口结构变化推动养宠新理念

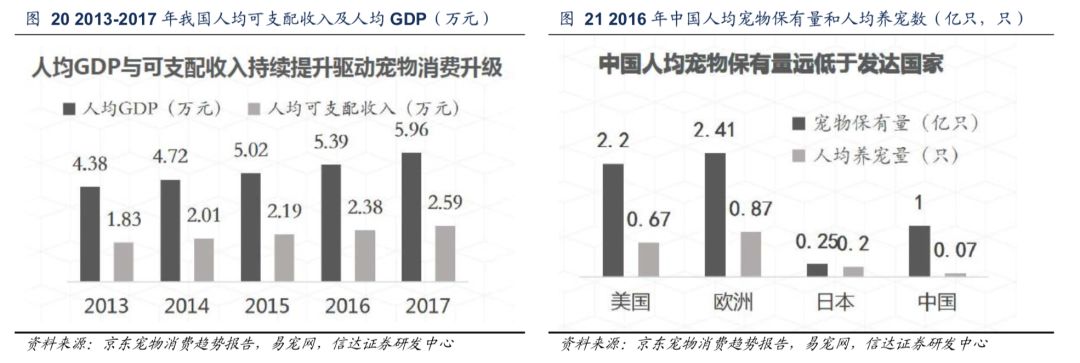

宠物消费的基础是我国人均可支配收入的不断提高,这得益于我国人口红利的释放和人均劳动力水平的持续提升。

在此之上,将宠物视为家人和情感寄托,希望为其提供更好的生活,也和人口结构变化有关。

一方面,随着我国城市化进程和生活节奏的加快,空巢青年、空巢老人、丁克家庭等群体逐渐壮大,社会陪伴需求增多,宠物成为人们情感寄托的重要方式,使养宠人群的支出意愿上升。

另一方面,80-90后的年轻人占据了我国养宠人群主流,合计占比超过75%。有别于上几辈人,“爱宠”这一观念从其童年时代便植根于心,宠物消费的“拟人化”趋势在年轻人看来水到渠成。

在上述两大因素的驱动下,“视宠物为家人”的新消费理念正在崛起。“给爱宠更好的”这一信念将引领宠物食品等相关板块持续升级。

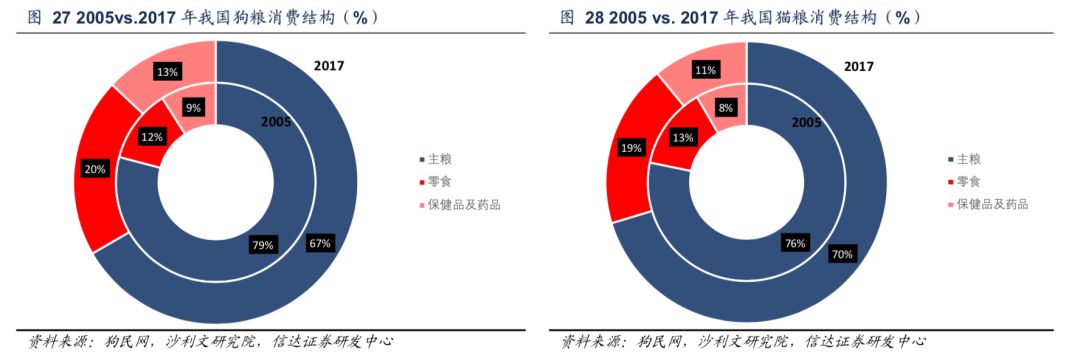

宠物食品板块结构更为优化

由于过去用户缺乏正确喂养宠物的认知,宠物食品中消费量最大的还是主粮,因而宠物食品电商或线下宠物店并没有加以区分,而是采取混合销售的粗放经营模式。

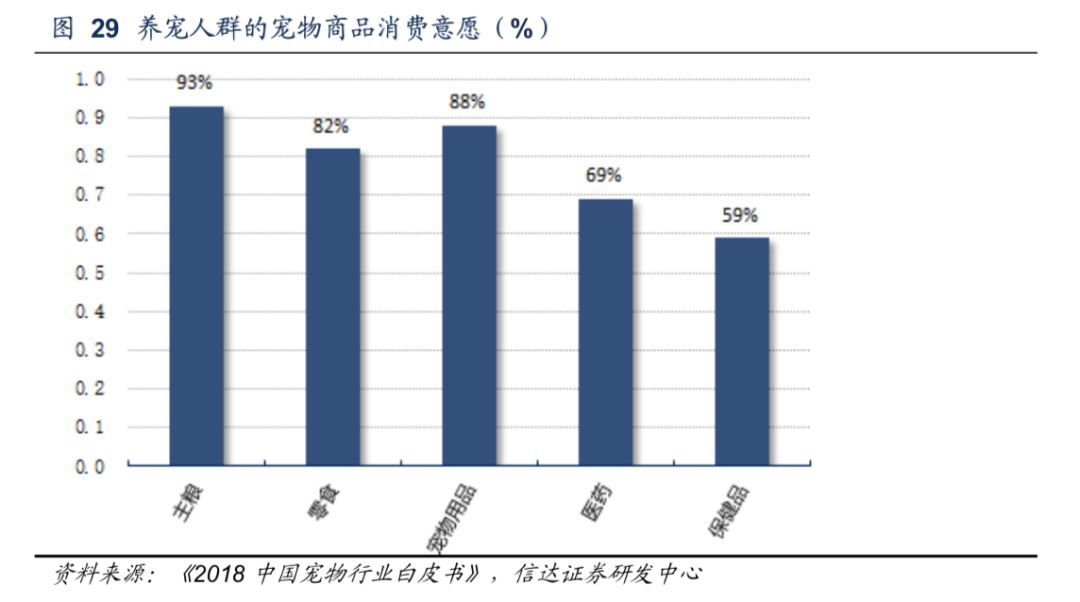

但近年来,消费理念的转变使得宠物零食和保健品的普及度有所提升,宠物市场的结构也更具合理性,体现为主粮市场份额不断下降,宠物零食与保健品的市场份额占比不断攀升。

根据狗民网《2018年中国宠物行业白皮书》中引用的用户调查,2017年,我国狗和猫主粮的消费占比分别由2005年的79%和76%下降至2017年的67%和70%,而零食和保健品的份额则大幅提升。

2017年宠物商品购买意愿调查数据显示,约82%的养宠家庭愿意为宠物购买宠物主食,59%愿意购买宠物保健品,占比已较高。信达证券判断,未来几年间,宠物零食和保健品市场的规模增速将会快于主粮增速,在宠物食品市场中的份额将进一步提高。

宠物食品愈加精品化和细分化

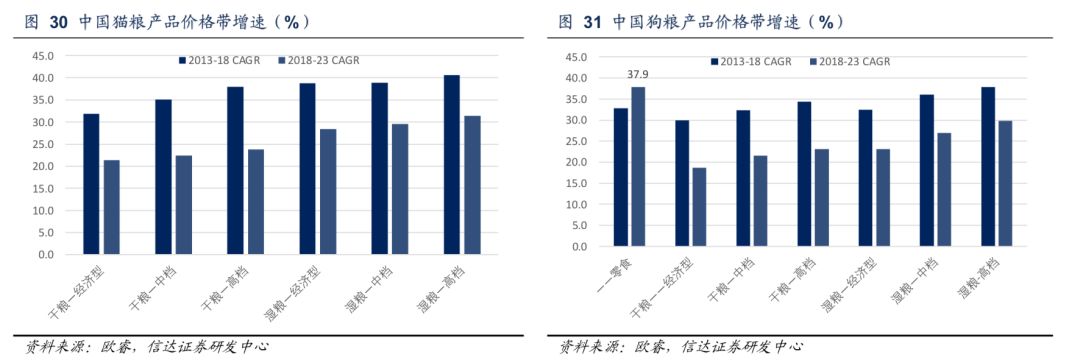

纵向比较各产品价格带,可以很明显的看到我国宠物食品正经历消费升级的趋势:不论是猫粮还是狗粮,高档产品CAGR增速明显快于经济型和中档产品。值得注意的是宠物零食,2018-2023年的预期CAGR增速仍高于前5年,体现了极强的增速。

消费者希望他们的宠物家人能获得更均衡的营养,并愿意为此支付一定溢价。相应的,信息手段的进步意味着敏锐的企业会更迅速的发现消费者的新需求,推出有针对性的细分产品。

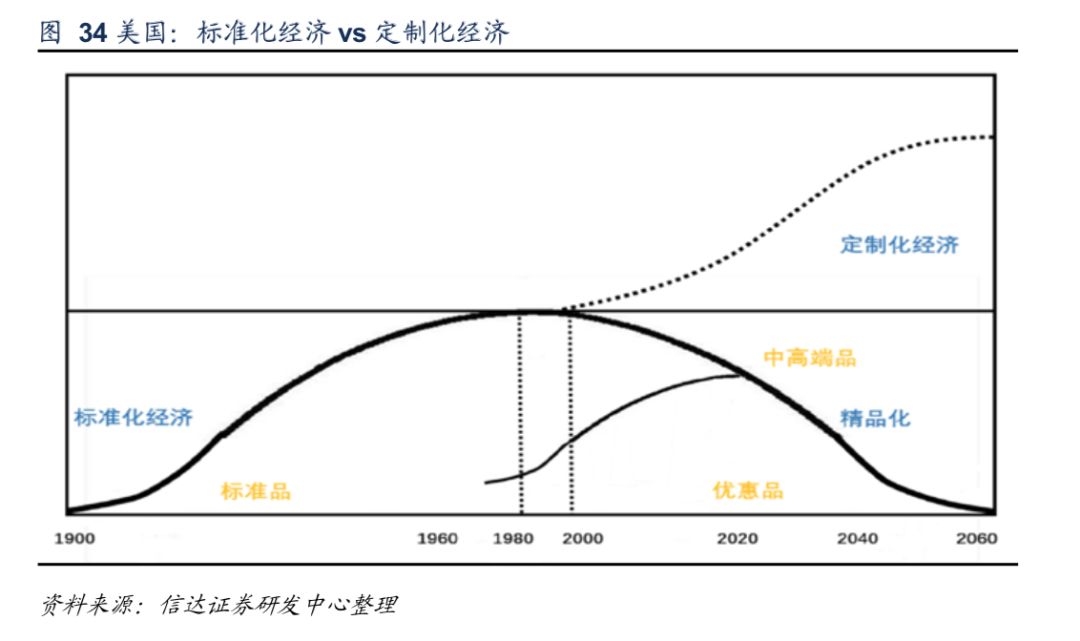

以美国的宠物食品板块为例,下图从宏观角度描绘了美国经济从工业革命后的标准化经济向定制化经济过渡的时间节点。当前者在上世纪八十年代达到顶峰时,后者则正处在萌芽期。

八十年代也正是美国标准化狗粮发展的巅峰时期,1987年美国全年通过仅通过商超渠道就销售了27亿美元的犬粮,销售量达264万吨。

但彼时,消费者个性化需求也开始崛起,1987年,打着宠物用品一站式购物的PetSmart成立,给予消费者更多选择;2002年,蓝爵成立,通过以天然粮对标传统零售巨头的商品粮而飞速发展;2006年,鲜粮代表企业FreshPet成立,提出宠物厨房和宠物冰箱概念,迎合消费者对新鲜宠食的诉求。

信达证券认为,中国的宠物食品板块也会复制美国,涌现出越来越多高品质且差异化的产品。现阶段,主粮市场上已出现了诸如以野生或散养动物及有机植物为原料的有机粮;不含谷物等易过敏原料的低敏粮;根据宠物疾病或营养状况,搭配特定原料,以减少患病导致的机体负担、帮助恢复健康的处方粮等。

宠物食品“品质为王”

消费升级的风口来临,我国的宠物食品行业也正处在新一轮行业发展期。根据欧睿统计的数据,截止2017年,新兴品牌的占比由2013年的15.7%上升至28.9%。相对的,龙头的市场集中度下滑了15.9个百分点,其中新兴品牌蚕食了13.2个百分点,中游品牌则为2.7个百分点。

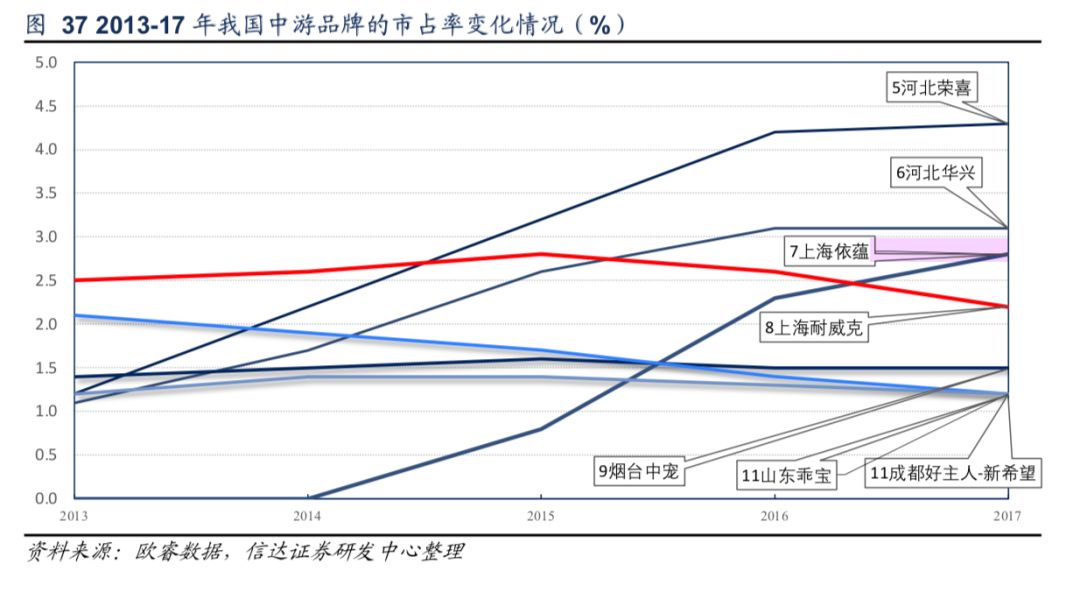

下图显示了我国中游品牌近几年的市占率变化,中游品牌的市占率较为分散,其中增速较快的一部分为质量低端的河北粮企业,如河北荣喜(品牌为艾贝、Metz)和河北华兴(品牌为力狼),进入2017年后增速已经放缓;另一部分为主打天然粮的上海依蕴(品牌为伯纳天纯)和山东乖宝(品牌为麦富迪),其余品牌变化较小。

不论是跻身行业CR4的比瑞吉,还是在中游品牌中增速较快的依蕴和乖宝,其近年主推的均是主打无谷物的天然粮,和低端商品粮形成了明显差异,因此更容易实现养宠人士间的口碑效应。

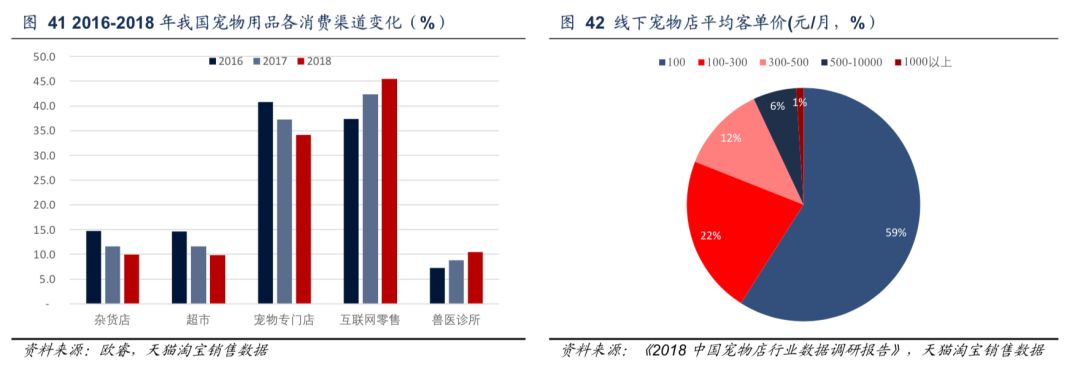

行业仍需渠道先行

信达证券认为,宠物食品板块部分企业的市占率提升一方面得益于其过硬的品质,但更重要的是,其享受了我国互联网电商的流量红利。对于品牌企业来说,线下渠道相对单一,经销商和零售商在渠道中话语权相对较高,线上渠道可以实现消费者层级跨越,直接面对终端市场,有利于主粮企业拓宽销售半径。因此,电商渠道在我国宠物市场的份额占比一直很高。

上一篇:江门海关查获禁止进境猫粮 下一篇:进口德国宠物食品白名单更新